avril 2023

Indice Normandin Beaudry sur la situation financière des régimes de retraite au 31 mars 2023

Suivez ce lien pour consulter notre indice pour le secteur municipal et universitaire du Québec.

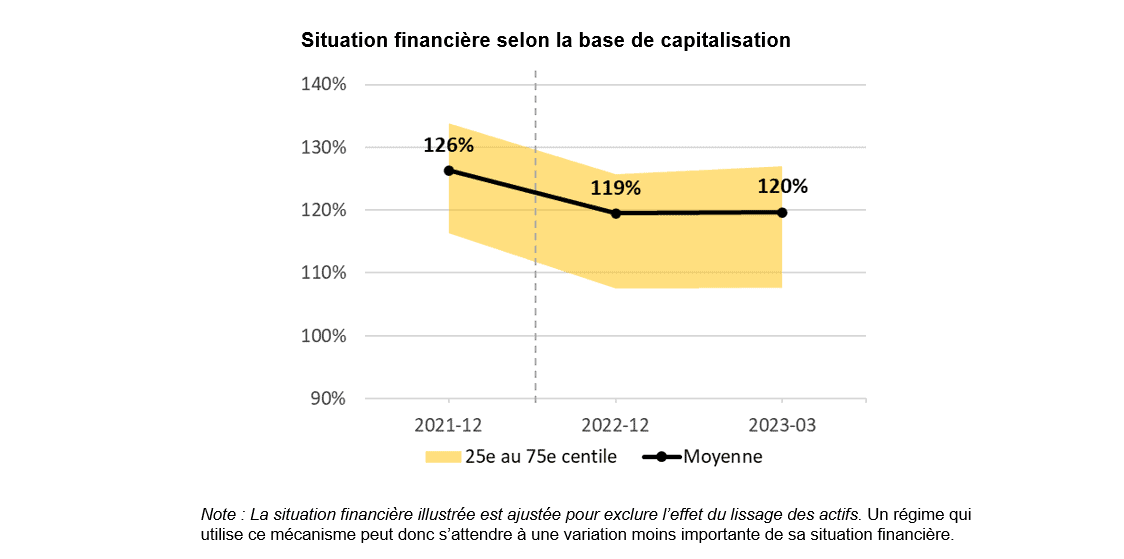

Après un trimestre caractérisé par une grande volatilité des marchés financiers et des taux d’intérêt, le ratio de capitalisation moyen des régimes de retraite à la fin du premier trimestre de 2023 est demeuré similaire à celui du 31 décembre 2022.

Le ratio de capitalisation moyen des régimes de retraite, ajusté pour exclure l’effet du lissage des actifs, s’établit à 120 % au 31 mars 2023, soit une hausse de 1 % au cours du trimestre.

La principale source d’amélioration de la situation financière durant le premier trimestre de 2023 est la performance favorable des marchés financiers. Son effet a été amoindri par une légère hausse de la valeur du passif actuariel des régimes de retraite. En effet, le passif des régimes de retraite est évalué avec des taux d’actualisation plus faibles compte tenu d’une diminution des taux d’intérêt des obligations relativement au sommet de la fin 2022.

La baisse des taux d’actualisation a aussi pour effet d’augmenter le coût pour le service courant. Toutefois, la variation du coût pour le service courant sera seulement reflétée lors d’une prochaine évaluation actuarielle. De plus, l’impact sur les cotisations requises dépendra des mécanismes mis en place pour stabiliser les cotisations, le cas échéant.

Le ratio de solvabilité moyen des régimes de retraite s’établit à 111 % au 31 mars 2023. Ce ratio a connu une hausse de 4 % au cours du premier trimestre de 2023.

Cette hausse est principalement attribuable à la bonne performance des marchés financiers. Malgré la baisse des taux d’intérêt durant le trimestre, les taux d’actualisation selon la base de solvabilité sont demeurés relativement stables, en vertu des normes de pratiques actuarielles applicables.

Les rendements des principaux marchés financiers ont été généralement positifs durant le premier trimestre de 2023. Les banques centrales ont augmenté à maintes reprises leurs taux directeurs depuis le début de 2022 pour freiner l’inflation, au risque de causer une récession économique. Les marchés financiers ont donc accueilli favorablement les données économiques du début de l’année 2023. En effet, l’inflation ralentit rapidement, les bénéfices d’entreprises sont demeurés stables et les taux de chômage sont restés bas.

Les rendements des principaux marchés financiers ont toutefois été volatils, avec un recul important des rendements de marchés boursiers au cours du trimestre. Trois banques régionales américaines ont fait faillite après des retraits massifs de déposants. La banque européenne Credit Suisse, une des 30 banques mondiales considérées « trop grandes pour faire faillite », a ensuite été achetée par UBS à environ 40 % de sa valeur boursière de la semaine précédente. Ces événements ont certainement ébranlé les marchés en rappelant aux investisseurs que les conséquences de la hausse rapide des taux directeurs ne se sont vraisemblablement pas toutes fait ressentir.

Les taux d’intérêt ont diminué depuis le début du trimestre et la courbe de taux d’intérêt demeure inversée, indiquant que les marchés financiers anticipent prochainement une baisse des taux directeurs. L’inflation qui diminue et le risque d’une récession imminente sont certes de bonnes raisons de croire ceci, mais les années 70 nous ont enseigné qu’il y a un risque d’inflation persistante si les banques centrales sont trop accommodantes en redescendant hâtivement les taux directeurs.

Dans cette période d’incertitude et de volatilité des marchés financiers, une approche disciplinée de gestion des risques et de diversification des placements demeure la meilleure alliée. Les régimes qui surveillent les opportunités pour diminuer le risque de placement sont certainement actifs dans le contexte actuel. Premièrement, malgré la baisse récente des taux d’intérêt, le rendement à échéance des titres à revenu fixe demeure attrayant. Deuxièmement, les placements en marchés privés gagnent en intérêt à titre de placement diversifié ou complémentaire, ayant démontré leur résilience durant la pandémie et en particulier en 2022 alors que les marchés publics étaient baissiers.

- Ratio de capitalisation moyen : 120 % au 31 mars 2023 / hausse de 1 % au cours du trimestre

- Ratio de solvabilité moyen : 111 % au 31 mars 2023 / hausse de 4 % au cours du trimestre

- Rendements positifs au cours du trimestre pour les principaux marchés financiers

- Baisse des taux d’actualisation selon la base de capitalisation au cours du trimestre, ce qui augmente la valeur des passifs et des coûts pour le service courant selon cette base

Pour toute question, communiquez avec votre spécialiste Normandin Beaudry ou écrivez-nous.

L’Indice Normandin Beaudry sur la situation financière des régimes de retraite est calculé en projetant les données et informations financières des régimes de retraite de ses clients au Canada, excluant les régimes du secteur municipal et universitaire du Québec. Un indice distinct est publié pour ces régimes. L’actif est projeté selon le rendement des indices de marché. Les passifs projetés selon la base de capitalisation utilisent un taux d’actualisation estimé selon la répartition d’actifs de chaque régime et la sensibilité des catégories d’actifs aux variations du taux d’intérêt des obligations du Canada.